เมื่อเดือน มีนาคม 2568 ที่ผ่านมา สำนักงาน ก.ล.ต. ได้มีการผ่อนปรนเกณฑ์การลงทุนใน Leveraged & Inverse ETFs (L&I ETFs) จากเดิมที่อนุญาตเฉพาะนักลงทุนรายใหญ่พิเศษ (UHNW) เท่านั้น ส่งผลให้นักลงทุนทั่วไปก็สามารถเข้าถึง L&I ETFs ได้เช่นกัน ภายใต้เงื่อนไข เช่น อัตราทดไม่เกิน 2 เท่า และต้องเป็นจำนวนเต็ม เป็นต้น

ข้อมูลจากทีม Global Investing หลักทรัพย์บัวหลวง ระบุว่า นี่ถือเป็น ก้าวสำคัญของตลาดทุนไทย เพราะเป็นครั้งแรกที่นักลงทุนรายย่อยจะสามารถใช้เครื่องมือแบบเดียวกับที่นิยมในต่างประเทศ เพื่อใช้สำหรับการเก็งกำไรในระยะสั้น หรือ ใช้ป้องกันความเสี่ยงของพอร์ตได้อย่างคล่องตัว

L&I ETFs คืออะไร? แตกต่างจาก ETF ปกติยังไง?

เพื่อให้เข้าใจง่าย เรามาเริ่มจากการทำความรู้จัก ETF กันก่อน Exchange Traded Fund (ETF) คือ กองทุนรวมที่นำไปจดทะเบียนในตลาดหลักทรัพย์ ทำให้หน่วยกองทุน “ซื้อขายได้เหมือนหุ้น” ระหว่างวันแบบเรียลไทม์ ต่างจากการลงทุนผ่านกองทุนรวมแบบดั้งเดิมที่ผู้ลงทุนไม่สามารถกำหนดราคาซื้อ-ขายระหว่างวันได้ และอาจต้องรอ ณ สิ้นหรือหลายวันทำการเพื่อทราบราคา NAV

โดยทั่วไป ETF จะลงทุนอ้างอิงดัชนีที่เราคุ้นเคย เช่น SET50 SET100 หรือ S&P 500 นั่นหมายความว่า แทนที่จะต้องซื้อหุ้น 50–100 ตัวด้วยตนเอง เพียงซื้อ ETF ตัวเดียว คุณก็เหมือนได้เป็นเจ้าของ “พอร์ตหุ้นทั้งตะกร้า” แบบครบจบในครั้งเดียว ทั้งสะดวก โปร่งใส และกระจายความเสี่ยงไปในตัว

L&I ETFs คืออะไร?

L&I ETFs เป็นเวอร์ชันพิเศษของ ETF ที่เพิ่มลูกเล่นเรื่อง “อัตราทด” หรือ ผลตอบแทน “สวนทาง”

Leveraged ETF

- คือ ETF ที่มีเป้าหมายให้ผลตอบแทนรายวัน “มากกว่า” ดัชนีอ้างอิง

- ตัวอย่างเช่น ถ้าวันนี้ดัชนีขึ้น +1% Leveraged ETF ที่ออกแบบให้มีอัตราทด 2 เท่า (+2X) จะให้ผลตอบแทนประมาณ +2% สำหรับวันนั้น

- ใช้สำหรับ เพิ่มโอกาสเก็งกำไรในช่วงที่คาดว่าตลาดจะปรับขึ้น หรือ เมื่อต้องการเร่งผลตอบแทนจากการเคลื่อนไหวของตลาดในระยะสั้น

Inverse ETF

- คือ ETF ที่มีเป้าหมายให้ผลตอบแทนรายวัน “สวนทาง” ดัชนีอ้างอิง

- ตัวอย่างเช่น ถ้าวันนี้ดัชนีขึ้น +1% Inverse ETF จะให้ผลตอบแทนประมาณ -1% (-1X) หรือ ถ้ามีอัตราทด 2 เท่า (-2X) ก็จะประมาณ -2% สำหรับวันนั้น

- ในทางกลับกัน ถ้าวันนี้ดัชนี -1% Inverse ETF จะให้ผลตอบแทนประมาณ +1% หรือ ถ้ามีอัตราทด 2 เท่า ก็จะประมาณ +2% สำหรับวันนั้น

- ใช้สำหรับ เก็งกำไรช่วงขาลง หรือ ป้องกันความเสี่ยงในช่วงที่กังวลว่าตลาดจะปรับตัวลง

อ่านถึงตรงนี้จะเห็นว่าคำว่า “รายวัน” ปรากฏอยู่หลายครั้ง นี่แหละคือหัวใจของ L&I ETFs เพราะเกี่ยวข้องกับ 2 กลไกสำคัญ ได้แก่ “การรีเซ็ตฐานใหม่ทุกวัน (Daily Reset)” และ “ผลทบต้น (Compounding Effect)” ที่ทำให้ผลตอบแทนของ L&I ETFs แตกต่างจาก ETF ปกติ

Daily Reset คืออะไร?

Daily Reset คือ กลไกที่ทำให้ L&I ETFs ยังคงรักษา “อัตราทด” ไว้ได้ทุกวัน เช่น +2X ก็จะพยายามสะท้อนผลตอบแทนเป็น 2 เท่าของดัชนีอ้างอิงในวันนั้น ๆ เสมอ

ดังนั้น ทุกสิ้นวัน ETF จะรีเซ็ตฐานใหม่ โดยยึดจาก NAV ล่าสุด เพื่อให้วันถัดไปการคำนวณยังคงตรงกับอัตราทดที่กำหนด ไม่ใช่ลากยาวจากจุดเริ่มแรก นี่เองที่เป็นเหตุผลว่าทำไม L&I ETFs จึงทำงานตรงกลไกได้ในแต่ละวัน

Compounding Effect คืออะไร?

เมื่อ ETF รีเซ็ตฐานใหม่ทุกวัน ผลตอบแทนที่เกิดขึ้นก็จะถูกนำไปทบกับเงินต้นใหม่ในวันถัดไป เพราะมี Compounding Effect มาเกี่ยวข้อง จึงทำให้ผลตอบแทนสะสมหลายวัน ไม่เท่ากับการคูณตรง ๆ จากดัชนี

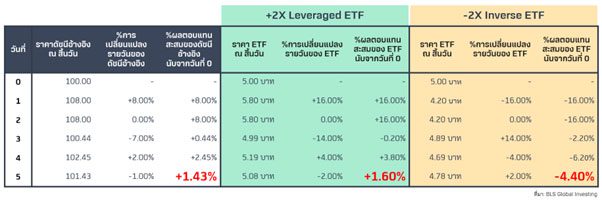

เพื่อให้เห็นภาพมากขึ้น ลองดูการจำลองการเคลื่อนไหวของดัชนีอ้างอิงและ L&I ETFs แบบละเอียดในช่วง 5 วันติดต่อกัน สมมติว่า

วันที่ 1:

- ดัชนีอ้างอิง +8%

- +2X Leveraged ETF +16% (ราคา 5 → 5.8 บาท)

- -2X Inverse ETF -16% (ราคา 5 → 4.2 บาท)

วันที่ 2:

- ดัชนีอ้างอิงไม่เปลี่ยนแปลง (0%) → ผลตอบแทนสะสม 2 วัน +8%

- ETF ไม่เปลี่ยนแปลงเช่นกัน

วันที่ 3:

- ดัชนีอ้างอิง −7% → ผลตอบแทนสะสม 3 วัน +0.44%

- +2X Leveraged ETF -14% → ผลตอบแทนสะสม −0.2% (4.99 บาท เทียบกับราคา ณ สิ้นวันที่ 0)

- -2X Inverse ETF +14% → ผลตอบแทนสะสม −2.2% (4.89 บาท เทียบกับราคา ณ สิ้นวันที่ 0)

วันที่ 4:

- ดัชนีอ้างอิง +2% → ผลตอบแทนสะสม 4 วัน +2.45%

- +2X Leveraged ETF +4% → ผลตอบแทนสะสม +3.8% (ไม่ใช่ +4.9% อย่างที่คูณตรง ๆ จากดัชนี)

- -2X Inverse ETF -4% → ผลตอบแทนสะสม −6.2% (ไม่ใช่ -4.9% อย่างที่คูณตรง ๆ จากดัชนี)

วันที่ 5:

- ดัชนีอ้างอิง -1% → ผลตอบแทนสะสม 5 วัน +1.43%

- +2X Leveraged ETF -2% → ผลตอบแทนสะสม +1.6% (ไม่ใช่ +2.86% อย่างที่คูณตรง ๆ จากดัชนี)

- -2X Inverse ETF +2% → ผลตอบแทนสะสม -4.4% (ไม่ใช่ -2.86% อย่างที่คูณตรง ๆ จากดัชนี)

ตารางแสดงตัวอย่างผลตอบแทนเมื่อลงทุน L&I ETFs

จากตัวอย่างการจำลอง 5 วัน จะเห็นว่า L&I ETFs ทำงานได้ตรงกลไก “รายวัน” เช่น วันแรกดัชนีขึ้น +8% +2X Leveraged ETF ก็ขึ้น +16% และ −2X Inverse ETF ก็ลง −16%

แต่เมื่อเวลาผ่านไปหลายวัน ผลตอบแทนสะสมกลับไม่เท่ากับการคูณตรง ๆ จากดัชนีอ้างอิง เพราะ ETF มีการรีเซ็ตฐานใหม่ทุกวัน ทำให้เกิดสิ่งที่เรียกว่า Compounding Effect

หากตลาดมีทิศทางขึ้นหรือลงชัดเจน L&I ETFs จะทำงานได้เต็มที่ แต่หากตลาดแกว่งผันผวน หรือ Sideway แบบตารางตัวอย่าง ผลตอบแทนสะสมของ L&I ETF มักจะถูก “ลดทอน” แม้ดัชนีอ้างอิงจะยืนบวกในท้ายที่สุดก็ตาม หากตลาดมีทิศทางขึ้นหรือลงชัดเจน L&I ETFs จะทำงานได้เต็มที่ แต่หากตลาดแกว่งผันผวน หรือ Sideway แบบตารางตัวอย่าง ผลตอบแทนสะสมของ L&I ETFs มักจะถูก “ลดทอน” แม้ดัชนีอ้างอิงจะยืนบวกในท้ายที่สุดก็ตาม

L&I ETFs แตกต่างจาก DW ยังไง

L&I ETFs เป็นอีกหนึ่งทางเลือกใหม่ที่ถูกออกแบบมาให้ลงทุนได้สะดวกเช่นกัน เพราะนักลงทุนสามารถใช้บัญชีเดียวกับหุ้นไทยซื้อขาย L&I ETFs เหมือนหุ้นและ DW ทั่วไปได้ แถมไม่ต้องวาง Margin และไม่มีวันหมดอายุ จุดนี้ถือว่าสะดวกและเข้าถึงได้ง่ายมาก

อีกจุดที่ต่างจาก DW คือ L&I ETFs ไม่มี Time Decay ที่ทำให้ราคาลดลงตามเวลา แต่ L&I ETFs ยังมีการรีเซ็ตฐานทุกวัน ทำให้เกิดผลทบต้นที่ทำให้ผลตอบแทนสะสมหลายวันอาจไม่ตรงกับที่คาดไว้

L&I ETFs จะมีอัตราทด (Gearing) ที่ชัดเจนและจำกัดอยู่ที่ 1–2 เท่า ต่างจาก DW ที่บางครั้งอาจมี Gearing สูงถึง 5–20 เท่า ทำให้ L&I ETFs ขยับแรงกว่ากองทุนปกติ แต่ไม่ผันผวนเกินไปจนควบคุมยาก ข้อดีคือ นักลงทุนมั่นใจได้ว่าในแต่ละวันผลตอบแทนจะมีแนวโน้มเป็นไปตามอัตราทดที่กำหนด (+2X, −1X, −2X)

อย่างไรก็ตาม ใช่ว่า L&I ETFs จะไม่มีข้อจำกัด เพราะถ้าใช้ผิดวิธีก็อาจกลายเป็นความเสี่ยงได้เหมือนกัน

ข้อควรระวังในการใช้ L&I ETFs

- ไม่เหมาะสำหรับการถือยาว

- หากตลาด Sideway ผลตอบแทนสะสมของ L&I ETFs มักจะถูกลดทอน แม้ดัชนีอ้างอิงจะยืนเท่าเดิมในท้ายที่สุด

- ผลตอบแทนสะสมอาจไม่ตรงกับที่คิด

- การรีเซ็ตฐานทุกวัน ทำให้ผลตอบแทนสะสมหลายวันอาจไม่เท่ากับการคูณตรง ๆ จากดัชนีอ้างอิง

- ความผันผวนสูง

- L&I ETFs ขยับแรงกว่า ETF ปกติ อาจสร้างกำไรเร็ว แต่ก็ขาดทุนได้เร็วเช่นกัน ถ้าใช้ผิดเวลา

- ค่าธรรมเนียมอาจสูงกว่าปกติ

- ค่าธรรมเนียมการบริหารของ L&I ETFs มักสูงกว่า ETF ทั่วไป

แล้วตอนนี้ประเทศไทยมี L&I ETFs ให้ลงทุนหรือยัง?

ทีม Global Investing หลักทรัพย์บัวหลวง ระบุว่า หลังจากที่เราเห็น L&I ETFs ได้รับความนิยมอย่างมากในต่างประเทศ ไม่ว่าจะเป็นสหรัฐฯ ยุโรป หรือฮ่องกง วันนี้ นักลงทุนไทยก็กำลังจะได้สัมผัสเครื่องมือชนิดนี้อย่างเป็นทางการครั้งแรก โดยเริ่มต้นจาก L&I ETFs ที่อ้างอิงดัชนี SET50 Total Return Index (TRI) ซึ่งเป็นหนึ่งในดัชนีหลักของตลาดหุ้นไทย

ผลิตภัณฑ์ L&I ETFs แรกในไทย

- Leveraged ETF

2X01BSET50 : เก็งกำไรขาขึ้นของดัชนี SET50 TRI ด้วยอัตราทด 2 เท่า

- Inverse ETF

1I01BSET50 และ 2I01BSET50 : ใช้ป้องกันความเสี่ยงหรือเก็งกำไรขาลงบนดัชนี SET50 TRI ด้วยอัตราทด 1 และ 2 เท่า ตามลำดับ

สามารถแยกอ่าน Ticker ของ L&I ETFs ออกเป็น 3 ส่วนหลัก ๆ

- ตัวเลขแรก (1 หรือ 2) = บอกอัตราทดของ ETF

- ตัวอักษรถัดมา (X หรือ I) = ประเภทของ ETF

- X = Leveraged (ขยายผลตอบแทนของดัชนี)

- I = Inverse (สวนทางกับดัชนี)

- ชื่อกองทุน = ส่วนที่เหลือ

ยกตัวอย่างเช่น 2X01BSET50 = Leveraged ETF ที่มีอัตราทด 2 เท่า อ้างอิงดัชนี SET50 TRI

L&I ETFs ชุดนี้ออกโดย บริษัทหลักทรัพย์จัดการกองทุน บางกอกแคปปิตอล จำกัด : BCAP ซึ่งเป็นผู้จัดการกองทุน ขณะที่ บริษัทหลักทรัพย์บัวหลวง จำกัด (มหาชน) : BLS ทำหน้าที่เป็นผู้ดูแลสภาพคล่อง (Market Maker)

การมาของ L&I ETFs ชุดแรกในประเทศไทย จึงไม่ใช่เป็นเพียงการเพิ่มผลิตภัณฑ์ใหม่ในตลาด แต่คือ อีกหนึ่งก้าวสำคัญของพัฒนาการตลาดทุนไทย ที่เปิดโอกาสให้นักลงทุนเข้าถึงเครื่องมือที่ทันสมัย ใช้ง่าย และมีความยืดหยุ่นมากขึ้น ไม่ว่าจะเพื่อเก็งกำไรในจังหวะที่มั่นใจ หรือเพื่อป้องกันความเสี่ยงยามตลาดผันผวน

สุดท้ายแล้ว L&I ETFs จึงเป็นเหมือน “อาวุธใหม่” ของนักลงทุนไทย ที่ช่วยให้การลงทุนครบเครื่องยิ่งขึ้น อยู่ที่ว่าเราจะเลือกใช้มันอย่างไรให้สอดคล้องกับเป้าหมายและสไตล์ของตัวเอง

บทความอื่น ๆ ของผู้เขียน

เกาะเมกะเทรนด์ EV ด้วยโอกาสลงทุนในหุ้น CATL ผ่าน DR บนตลาดหุ้นไทย

กระจายพอร์ตออมหุ้นสร้างสมดุลอย่างไร ในวันที่โลกไม่แน่นอน